曾负责20亿的政府产业基金,2016年管理的证券基金排名全国前五。职业投资人,每晚都会在公众号【股市一天】发布重点事件点评和中线机会梳理,督促自己复盘,也帮大家及时寻找高景气中期机会,梳理股票池,欢迎搜索

1、什么叫投资?

2、投资能赚钱吗?

3、怎样做投资才能赚钱?

4、这个世界上有没有股神?

5、金融大佬们究竟靠什么赚钱?

6、从哪里开始学投资?

作者:投行大师兄,原名程郡,君之行创始人、CEO;有丰富的创业经验和投资经验。

最近,疯狂的比特币又造就了一批暴富神话。且不说有比特币首富之称的李笑来,就说说我身边的真实故事吧,听起来也挺让人忌妒的:有个朋友,最近在微信群里一口气发了25万的红包,就是因为今年豪赌了一把比特币,赚了一个亿。

一、做投资就是在做选择

其实,这种让人羡慕嫉妒恨的事情还不少——

有的人,可能文化程度不高,但人家就是在几年前多买了几套房,一下子就成了大富豪。有的人,也许能力并不突出,但因为一开始就加入了阿里这样的创业团队,现在也跟着马云混得风生水起。

所以,我们经常听到这样的抱怨:凭什么我这么努力,这么聪明,这么正直,但混得还不如那些游手好闲,走了大运的人呢?

有人一声长叹,回答道:这都是命啊!

不排除有些人因为走了狗屎运,在该买房子的时候买了房;在该创业的时候遇到了马云;在大家都不知道比特币为何物的时候,莫名其妙地屯了一堆比特币。

但没有人会一直靠运气获得成功。有的人,的确是靠专业能力,判断出房地产、比特币里面,有巨大的投资机会。

但,不管是运气也好,实力也罢,一个不争的事实是:“选择大于努力。”

一旦你选对了方向,即使有些人没你那么聪明,那么努力,那么正直,但他们就是赚钱了,发达了,成功了。用雷军的话来说就是“站在风口上,猪都会飞。”而如果你没选对方向,虽然很努力,可能仍然收效甚微。

选择是战略层面的行为,而努力不过是战术层面的动作。雷军曾说:不要用战术的勤奋掩盖战略的懒惰。就是告诉我们,要重视战略思考,培养做选择的能力。

把选择这件事,当作一份工作,并且努力做到极致,就是投资。换句话说,投资就是不断地做选择。

如果投资对了,就可以借助腾讯、阿里巴巴这样伟大的企业,四两拨千斤地获得成功。如果投资错了,无论你付出多少努力,都会成为无法收回的损失。

如何持续做出正确地选择,就是我们在做投资时,所要思考的最核心的命题。

所以,与其说选择大于努力,不如说投资大于努力。

二、投资就是对认知的变现

在学生年代,你判定一个人成绩好,并不是因为他某一次押中了考题,突然考了高分。而是因为他每次考的都不错,发挥的非常稳定,你才认可他的学习能力。

做投资也是这样,靠运气获得一次成功是远远不够的。需要的是,你在大多数情况下都能做出正确的选择。

所以,要想在投资这门课中,稳定地获得“高分”,靠的是实力。这个实力就是你的“认知能力”。

在我看来,要想提高投资的认知能力,需要从以下几个方面来着手:

1、研究价值

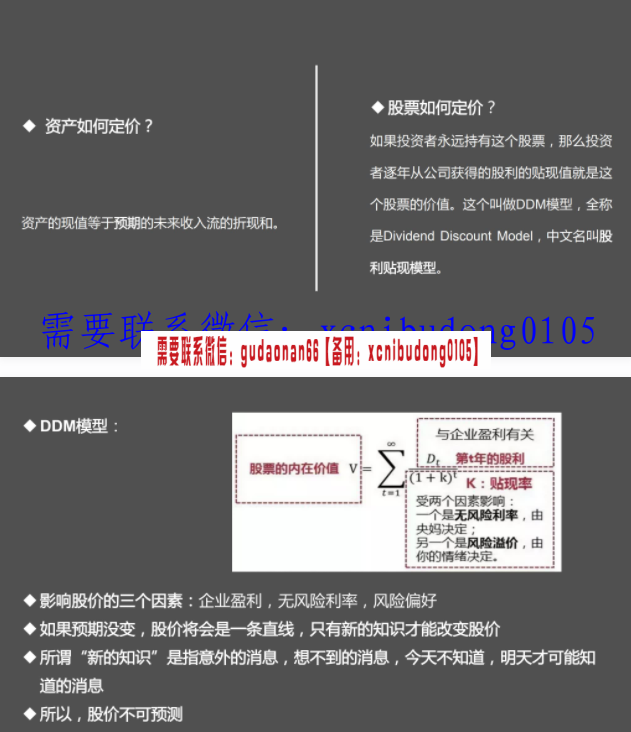

研究一个公司的内在价值,最核心、也最基本的公式是:股利贴现模式(DDM)。

这个公式,用一句话来解释就是:股票的内在价值等于预期中的,未来一系列收入流的折现和。

通过DDM,人们发现,影响股票内在价值的因素主要有三个:分子端是股利,与企业盈利有关;分母端的贴现率由两方面组成:一个是无风险利率,与央行有关;还有一个是风险溢价,代表你愿意为买股票多付的成本,由情绪决定。

所以,大部分时候,投资人都在研究基本面(企业盈利),资金面(流动性)以及情绪面(风险偏好)这三个方面的问题。

一般来说,研究基本面和资金面,是价值研究的主要任务。而研究情绪面,是交易研究的主要内容。

再具体点来说,要想研究透一家公司的价值,至少要从宏观、产业、公司、财务这几个方面入手。

这意味着,你不仅要在宏观上,对政治、经济、历史、军事、社会潮流、群体心理等保持关注。要在中观上,对一个行业的市场空间、竞争格局、产业链变迁、发展趋势等了如指掌。要在微观上,像一家公司的老板一样思考企业的发展战略、公司治理、管理层能力、产品策略、营销策略等是否合理;还要在财务上,通过三张表,利用杜邦分析等去验证企业经营的好坏。

2、研究预期

通过DDM,人们还发现,无论是企业盈利、无风险利率还是市场的风险偏好,都是人们预期中的东西。

对此,国泰君安研究所所长黄燕铭有个著名的“三朵花理论”,非常形象地描述了预期对股价的影响规律。

他认为, 客观世界的“价值”就是那朵“树上的花”,“预期”就是人们“心里的花”,“股价”就是“纸上的花”。

有时候,可能客观世界的价值(树上的花)并没有变化,但是只要人们的预期(心里的花)发生改变,股价(纸上的花)就会发生重大变化。

这就是为什么,一家公司,今天和昨天并没有什么实质性的变化,但是今天的股价和昨天的股价却因为一个消息而出现了天壤之别。

用一句话来概括就是:只有新消息才会改变预期,只有预期变化才会导致股价波动。

整个传导的链条如下图所示:

“新消息”对所有人来说是公平的,一致的,但因为每个人的认知能力不同,每个人对“新消息”的消化和处理是不一样的,因此就会产生不同的预期,就会做出不同的买卖决策。在这个过程中,就会不断出现“看不见、看不懂、看不起、追不上”的情形。

所以,股价就是人们对未来预期的反映,是主观定价的结果。做投资,很多时候就是要寻找“错误定价”,寻找“预期差”,寻找你与大众预期的差别,寻找今天和过去预期的差别,从而找到投资机会。

3、研究边际

无论是研究价值,还是研究预期,关键的是要研究变化,研究预期。

也就是说,投资人,并不关心一家公司现在是不是好公司,而是关心未来它是变得更好了还是变得更坏了。

或者说,投资人,并不关心一辆车现在是快还是慢,而是下一秒,它是变得更快了还是变得更慢了。

如果总量思维是“速度”,那么边际思维就是“加速度”。边际思维可以帮助我们解释很多生活中的问题。

比如,为什么浪子回头了,人们总是百般夸奖;而《芳华》里的活雷锋“刘峰”干了一辈子的好事,但只干了一件不光彩的事情,却就遭到了千夫所指。

所以,我们的认知能力,除了体现在对已经存在事物的理解上,更重要的是,体现在对变化的判断上。

4、研究概率

如果我们研究透了价值,预期还有边际变化,是不是就能做出正确的选择呢?

我们假设一种极端的情形:有个人工智能,它的认知能力超过常人千百倍,无论对信息的搜集和消化,对人们心理预期的变化规律,还是对交易纪律的把握都无懈可击,是不是就一定会持续地赚钱呢?

最近,网上有个很火的段子,给出了答案。

有人说,这是之所以人工智能也做不好投资,是因为投资既是一门科学,也是一门艺术。实际上,这是因为,投资本质上是一个概率游戏。

通过提高认知能力,的确可以帮助我们增加做出正确选择的概率。但哪怕准确率提高到了99%,还是会有1%失败的可能。一旦这1%的可能性变成了现实,那么损失就是100%的。在投资中,我们的风控制度,其实都是在防备这1%的“黑天鹅”事件。

所以,做投资就是尽量去做大概率的事情,并且时刻对小概率事件做好防备。中国的期货大佬葛卫东有一个非常著名的“混沌理论”,精髓是:过程是可推导的,结果不可预测的。

正因如此,投资行业的老司机才会经常说:要敬畏市场。

成功的投资,主要取决于认知能力,但也离不开运气的助力。

5、研究人性

投资,本质上也是一种博弈。

2017年刚刚获得经济学诺贝尔奖的理查德·塞勒,也是一位投资大师。

在他看来:完全理性的经济人是不可能存在的。人们在现实生活中的各种经济行为,必定会受到各种“非理性”的影响。只要能够精准洞察人们的不理性行为,就可以找到赚钱的机会。

2015年1月22日,国际金融巨鳄乔治·索罗斯在达沃斯的一场私人晚宴上

正式宣布他将永久性退休。那天,他留给世人一句意味深长的话:

“世界经济史是一部基于假象和谎言的连续剧。要获得财富,做法就是认清其假象,投入其中,然后在假象被公众认识之前退出游戏。”

所以,研究人性,研究自己和他人的非理性行为,也是投资中的必修课。

结语

事实一再证明:投资大于努力。用一句话来概括投资,那就是:投资就是从价值(信息和逻辑)出发,在有效市场中,利用行为金融论,用边际思维,寻找预期差的概率游戏。